“`html

美元避險反應的短暫與侷限

面對中東衝突升級,市場一度出現避險需求,推動美元短期走強。然而,值得注意的是,此次美元的上漲並非全面性,而是集中在對歐元和英鎊等特定貨幣。專家指出,這種「溫和」的避險反應其實反映了市場對美元長期表現的擔憂。

- 美元上漲主要受特定貨幣影響。

- 市場對美元的長期表現存在疑慮。

- 中東衝突是市場避險情緒的主要驅動因素。

但我們也不能忽略,若美國進一步介入中東局勢,美元的避險吸引力可能會被重新檢視。

宏觀經濟數據與聯準會政策的影響

美國近期的零售銷售數據表現不佳,再次提醒我們,關稅政策和消費者信心對美國經濟的重大影響。與此同時,市場預期聯準會將在今年降息至少一次,這將進一步削弱美元的利差優勢。

- 零售銷售數據顯示經濟疲軟。

- 市場對降息的預期可能影響美元價值。

- 消費者信心對經濟的影響深遠。

但我們也不能忽略,若經濟數據持續低迷,下行壓力可能導致更多貨幣寬鬆政策的出台。

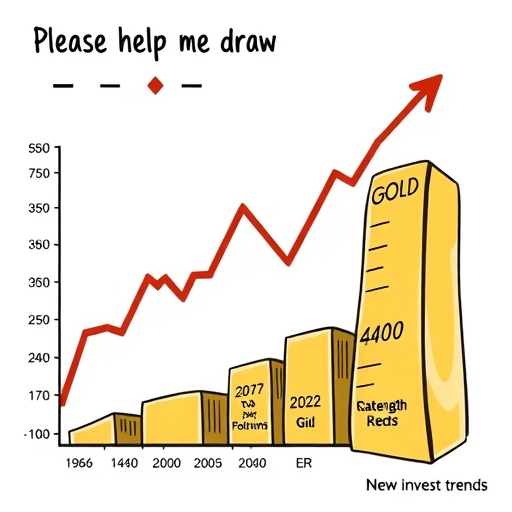

黃金崛起,挑戰傳統避險三寶

黃金價格連創新高,被認為是當前市場的新避險資產。專家分析指出,與美元和美債相比,黃金在面對地緣政治風險時表現更為穩健。這背後的經濟邏輯包括美國財政赤字惡化以及通膨擔憂加劇。

- 黃金價格已持續上漲。

- 黃金在地緣政治風險中表現穩健。

- 美國財政赤字和通膨成為驅動因素。

但我們也不能忽略,若美元強勢反彈,黃金的避險屬性可能會暫時受到抑制。

全球央行政策分歧與貨幣格局重塑

目前全球各主要經濟體的貨幣政策路徑開始呈現分歧。歐洲央行採取更為審慎的降息策略,為歐元提供了一定的支撐,使其成為全球市場中的「二線避險選擇」。

- 各國央行的政策路徑開始出現差異。

- 歐洲央行的審慎策略對歐元有支撐作用。

- 市場對二線避險資產的關注增加。

但我們也不能忽略,若各國貨幣政策再度趨同,這將對貨幣市場產生新的震盪。

白銀與其他貴金屬的避險潛力

白銀價格近期突破13年新高,市場預期其在未來6到12個月內可能持續上揚。供應短缺和投資需求的增加都是驅動因素。其他貴金屬如白金和鈀金也表現不俗,這提醒投資者應考慮多元化配置。

- 白銀價格創新高顯示出強勁的市場需求。

- 投資需求和供應短缺是主要驅動力。

- 多元化配置是降低風險的有效策略。

但我們也不能忽略,若全球經濟復甦,對工業金屬的需求回升可能令貴金屬市場的避險需求減弱。

避險資產板塊的輪動與調整

在美元避險地位受到質疑的同時,資金正在轉向黃金和其他貴金屬。這種資產配置的變化反映了市場對傳統避險策略的重新評估。投資者需要根據全球經濟和政治形勢的變化,靈活調整配置以對沖風險。

- 黃金和貴金屬的吸引力增加。

- 資金流向的變化反映了市場的信心。

- 靈活調整資產配置有助於風險對沖。

但我們也不能忽略,過於依賴某一類資產也可能增加組合風險。

地緣政治與全球避險需求

中東地緣政治緊張局勢持續發展,加劇市場的不確定性,進一步推動了對避險資產的需求。由於美元的傳統地位動搖,黃金因此受益,成為備受追捧的選擇。

- 中東情勢不穩定提升避險需求。

- 黃金因供需關係受益。

- 市場對避險資產的認知發生變化。

但我們也不能忽略,若地緣政治風險緩解,這種避險需求可能出現逆轉。

通膨壓力與全球供應鏈挑戰

雖然目前的全球供應鏈呈現低迷通膨壓力,但川普政府的關稅政策仍可能引發市場信心不穩,進而影響全球貿易。在此背景下,資源稀缺的貴金屬可能成為長期的避險之選。

- 全球供應鏈的挑戰影響市場信心。

- 關稅政策對貿易的影響潛在。

- 貴金屬作為避險資產的潛力增加。

但我們也不能忽略,若政策調整不當,可能引發更大的市場波動。

投資組合的戰略調整建議

在美元避險地位轉變的背景下,投資者應該採取更為靈活的資產配置策略。考慮將黃金和白銀等貴金屬計入避險選擇,同時密切關注全球宏觀經濟和地緣政治的動態變化。

- 靈活的資產配置是應對風險的重要策略。

- 關注貴金屬的投資機會。

- 跟踪全球經濟和政治動態變化。

但我們也不能忽略,任何投資決策都需綜合考量各類風險因素,謹慎行事。

總結:重新審視美元避險角色的重要性

當美元的避險光環逐漸褪去,投資者需重新審視其資產配置策略。黃金及其他貴金屬的崛起提供了新的選擇,但這也意味著需要更審慎地考量其潛在風險。全球金融市場中,美元的避險地位轉變將是一個持續的過程,值得每一位投資者密切關注。

但我們也不能忽略,任何單一資產的過度集中都可能帶來潛在風險,綜合配置尤為關鍵。

美元避險常見問題(FAQ)

Q:美元的強勢與弱勢怎樣影響市場?

A:美元的強勢通常使得美國商品變貴,減少出口,而弱勢則可能促進出口。

Q:投資者應如何配置資產以應對不確定性?

A:投資者應考慮多樣化配置,如黃金、白銀等貴金屬以降低風險。

Q:地緣政治緊張局勢會如何影響投資策略?

A:地緣政治緊張通常會推動避險資產需求,投資者需密切關注形勢變化。

“`